【事例でみる】高齢の親の財産を守る方法

- 公開日

- 更新日

医療が発達した現在、平均寿命は年々延びています。そこで問題になってくるのが、家族のサポートが必要になってから亡くなるまでの期間が長いことです。80歳を超えると5人に1人、90歳を超えると約6割の人が認知症になると言われています。足腰がしっかりしていて元気そうに見えても、だんだんと判断能力は衰えてくるのが現実です。

判断能力が衰えると、「外出先で思わぬトラブルに巻き込まれる」「相続や高齢者施設への入所がスムーズにいかない」など問題が出てきます。

一家の主として長年勤めあげて来たお父様。家族を大切にし家庭を守ってきてくれたお母様。ご両親がお持ちの財産は、家族を想い、一生懸命に積み上げてきたものです。

親が高齢になったら、その財産を安全に管理してあげるのも、子の務めでしょう。

何も考えず言われるままに法定後見を選択し、後悔している方もいます。親御さんにとってどのように過ごすのが一番幸せかはご家族以上に理解している人はいないでしょう。

今回は高齢者のために家族に何ができるのか、何をしておくべきなのか、事例をもとに考えます。

目次

事例1 相続人の一人である父が認知症で「判断能力がない」

82歳の田口義一さんは、数年前から軽い認知症が疑われていました。しかし、体は丈夫で食事もしっかりしていましたし、息子夫婦と同居していたので、大きな問題が起きることはありませんでした。

しかし、今年に入って急に認知症の症状が強く出てきました。

そんなとき、5年前から入退院を繰り返していた田口さんの妻である佳江さんが75歳で亡くなったのです。自宅で共に過ごす時間は減っていたものの、義一さんにとって佳江さんは大きな心の支えでした。佳江さんの姿が見えなくなったことで、義一さんの認知症はさらに進み、「急に怒りだす」「相手の話していることが理解できない」「息子や息子の嫁が誰なのかわからない」といった症状が出るようになってしまいました。

自宅は亡くなった妻の名義

義一さんが息子夫婦と住んでいる自宅の土地建物は佳江さん名義でした。佳江さんは本家の一人娘であったため、財産を受け継いでいたのです。

佳江さんが亡くなったことで、相続人は夫である田口義一さん、同居している息子、遠方に嫁いだ娘の3人です。

財産は、土地建物(評価額一億円)、現金6,000万円、遺産総額は1億6,000万円です。

不動産を含めて法定相続分で分けると

儀一さん8,000万円分 息子4,000万円分、娘4,000万円分 となります。

義一さんが土地建物の権利の大半を持つことになりますが、認知症が進んだ義一さんが不動産の管理をするのは難しく次の相続もそう遠くはないため、息子と娘で遺産分割協議を行いました。

認知症の義一さんは話し合いができる状態ではなかったので、立ち合いはしていません。その結果、土地建物は現在、義一さんと同居し、今後も義一さんの面倒をみていく息子が半分を相続することになりました。

そして、現金6,000万円は、義一さんはなし、息子が4,000万円、娘が2,000万円で分割することで合意しました。

最終的に、

義一さん 土地建物の半分(評価額5,000万円)現金 なし

息子 土地建物の半分(評価額5,000万円)現金4,000万円

娘 土地建物 なし 現金 2,000万円

息子の取り分が多いのは、不動産に対する相続税の支払いと、今後の義一さんの面倒を見るための費用を考慮したからです。

娘は「兄に父の世話をお願いできるのなら」と快く了承しました。

義一さんは自身の預貯金と年金収入があるので、生活に困ることはなさそうです。

しかし、ここで問題が発生しました。遺産分割協議はまとまったものの、義一さんは重度の認知症で、医師の診断を受けています。認知症と診断されると、「判断能力がない」とみなされ、その署名捺印は認められなくなってしまうのです。

成年後見人の申立てをする

何の対策も取っていなかったため、困った息子と娘は、家庭裁判所で成年後見人選任の申立てをすることにしました。義一さんが認知症になる前に本人が指名(任意後見)していれば、家族が成年後見人になれましたが、今回は法定後見しか選択できません。

法定後見の場合でも、親族が後見人として認められることもありますが、今回は相続が絡んでいるので、田口さん家族とは全く面識のない弁護士が選任されました。

【参考記事】

成年後見制度とは/やっておきたい家族信託(民事信託)~財産を守ってもらうための対策~

成年後見人が遺産分割協議書へのサインを拒否

成年後見人の職務は、被成年後見人の財産を守ることです。今回のように、法定相続分と大きくかけ離れた遺産分割には同意しません。

息子と娘は、父を思いやり、今後を考えての配分でしたが、そういった事情は勘案されないようです。

そうなると、結局、法定相続分で分けることになってしまいます。

成年後見人である弁護士への報酬も発生する

そのうえ、成年後見制度を一度利用すると、その方が亡くなるまで、成年後見人に財産管理を任せることになります。そして、その成年後見人に家族以外が選任されると、その人の報酬が一生涯発生するのです。

その金額は総資産額によって月2〜6万円と高額です。80歳で判断能力がないとみなされ成年後見制度を利用し、90歳で亡くなったとすると、10年間で240万円~720万円の支払いが発生します。

今後、義一さんの世話をするうえでも、手間がかかります。生活費を預金から降ろすだけでも成年後見人を通さなければならなくなってしまったからです。

そもそも法定相続分で分けるのなら、遺産分割協議書の必要はなく、義一さんの署名捺印も不要でした。息子と娘は、よく考えずに成年後見精度を利用したことを悔やんでいます。

※事例はプライバシー保護のため設定を変更しています。

事例2 認知症の母がきちんと理解せずに、高額の投資契約をしてしまった

75歳の田中美保子さんは夫を亡くしてから3年、一人で暮らしています。一人息子の雄一さんは、海外赴任先で妻と子どもと生活し、帰国するのは年に2回ほどです。

身の回りのことはすべて自分でこなし、趣味の写真を撮りに遠出したり、友人とのランチで外出したりと、人生を楽しんでいました。

美保子さん自身、ひとりできちんと生活することに自信がありましたし、慣れない海外で仕事に没頭する息子には迷惑をかけたくないと常々思っていました。

息子も、父亡き後も、生き生きと人生を楽しむ母を誇りに思い、まったく心配はしていませんでした。

しかし実際には、美保子さんに少しずつ認知症の症状が表れていたのです。

一人で暮らす寂しさ、刺激の少ない家での時間から認知症が進んだ

長年連れ添った夫は、定年退職するまでは仕事一筋でした。定年後は、時折送られてくる孫の写真を見るためにパソコン教室で勉強し、たまには家事を手伝ってくれました。ケンカすることもありましたが、夫婦二人、これまでなかったゆったりとした時間を過ごしていました。

そんな夫を急な病で失い、息子も海外に行ってしまった美保子さんは、外では明るく過ごしていましたが、ひっそりと静まり返った家に帰るとぼんやりしてしまい、掃除や食事が面倒になることも多かったのです。

友人たちはその変化を感じ取っていましたが、海外で暮らす雄一さんは気づけませんでした。

「大金を失ったかもしれない」と美保子さんからの電話

ある日、母の美保子さんから雄一さんに電話がありました。「実は撮影旅行のツアーで知り合った人に投資をしないか?と誘われて、1,000万円を投資してしまった。大金を失ったかもしれない」と、非常に困惑した様子です。

驚いた雄一さんは詳しく状況をたずねますが、美保子さんは何に投資したのか、どのように配当があるのかなど、まったく分かっていません。それどころか、時系列も把握していないようでした。

ちょうど一か月後に帰国予定だったので、そのときに詳しく話を聞くので書類を揃えてほしいと伝え、電話を切りました。

雑然とした家の様子に、ただごとではないと感じる

一か月後、雄一さんは実家を訪れ愕然とします。いつ来てもキレイに片付き、美味しい手料理で迎えてくれた母が、散らかったリビングでぼんやりとテレビを眺めていたのです。昨日の夕飯の洗い物もそのままになっていました。

これはただごとではないと思った雄一さんは、できるだけ冷静に母に話を聞きました。しかし、どうも要領を得ません。雄一さんの問いかけにも、曖昧な答えしか返ってこないのです。

かろうじて残っていた契約の書類を見て、そこに記載があった会社に電話するも、「リスクはお話しして契約をしています」と冷たく言い放たれました。

理解せずにしてしまった投資契約

美保子さんは一人で暮らす寂しさから、話し相手になってくれる投資会社の担当者を引き留めようと、次々に投資額を増やしていました。

そして、大きな損害が発生したとたん、手のひらを返したように担当者に冷たくあしらわれたことにショックを受けて、ますます認知症が進行したようなのです。

投資に使った1,000万円は美保子さんの夫が遺してくれた大切なお金でした。遺族年金で日々の暮らしはなんとかなりそうですが、息子の雄一さんは海外勤務。高齢者施設に入れるにも、手続きにかかる時間や費用を考え、頭を抱えてしまいました。

※事例はプライバシー保護のため設定を変更しています。

高齢の親の財産を守るために、やっておけばよかったこと

誰もが気にはなっているであろう、親の財産のこと。でも、特に日本人にとって、たとえ親であっても財産状況を聞くのは勇気がいります。

高齢者は、年を取ればとるほど、自分の最後を意識するようになります。そのことを連想させる相続について話を持ち掛けられると、不機嫌になったり、怒り出したりする方もいらっしゃるでしょう。

そういったことを言葉に出さなくとも「子は自分の死を待ち望んでいるのか」と悲しく思うかもしれません。

「お金のことを話すのは卑しい」と思われがちですが、人が生きる上でお金は欠かせないもの。そのお金について、自分が元気なうちに、親が元気なうちに考えることは、決して恥ずかしいことではないのです。

財産がどれだけあるか、正確に把握しよう

親の財産について子が正確に把握するのは、なかなか難しいことです。記憶力も衰えてきますので、親御さんが心も体も元気な60代のうちに対策を取るようおすすめしています。息子さん娘さんの年齢で考えると30代から40代でしょうか。ちょっと早いのでは?と思われるかもしれませんが、決して早すぎるということはありません。

心配していることをまず伝えよう

金融資産一つをとっても、どこの銀行にどれだけのお金があるのか、使わないままになっている通帳はないか、などよく確認したいところです。

ただ、いきなりお金の話をすると、親御さんが驚いてしまうかもしれません。

まずは「今は元気でも、お父様お母様の体が心配であること、」「何かあったときにフォローできるように準備をしておきたいこと」「認知症と診断されたり、体の自由が利かなくならない限りは、勝手に財産に手を付けることはないこと」をしっかりと落ち着いて話すところからはじめるといいでしょう。

財産目録を作成する

エンディングノートを作成してもらうのもいいのですが、その内容について、お亡くなりになるまでお子さんが見られないのであれば、対策の取りようがありません。

親御さんが財産状況について納得してお子さんに伝えてもらえるように、話をしたいところです。

特に借地や底地、賃貸物件をお持ちの場合は、その名義や賃料の徴収・支払い方法について把握しておくことが重要です。

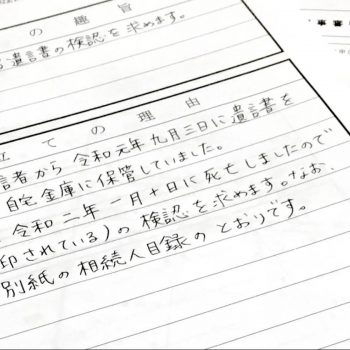

署名を認めないのは金融機関や司法書士

「遺産分割協議書に書かれた認知症の親の署名捺印が認められなかった」という話を聞きますが、それはたいてい金融機関からNGが出るケースです。

金融機関の担当者が「父が認知症で…」と相続人から聞いた瞬間に、口座のお金の引き出しはその後、拒否されます。金融機関はその遺産分割協議書を受け入れず、口座のお金の引き出しを拒否します。あとから何を言っても、それは絶対にくつがえりません。

一方、税務署は、相続人に認知症の人がいても、何も言ってこないことが多いのです。「判断能力がない人は申告する能力もない」ということになり、税収に大きく影響してしまう可能性があるからなのではないか、と推測しています。

また相続登記をした際に司法書士からNGが出ることも多く、そこで成年後見人の選任を勧められるようです。

財産管理ができなくなる前に。結んでおきたい家族信託契約と任意後見契約

成年後見制度には法定後見と任意後見の二種類があります。事例1に出てきたように、認知症がはじまってからだと、法定後見しか選択することができません。

2019年の最高裁の判断により、今後は家族が成年後見人に選ばれる可能性も高くはなってきましたが、今のところ赤の他人の弁護士がなることも多いようです。

ましてや相続がかかわっていれば、その利害関係人である相続人が成年後見に選ばれることはないでしょう。

成年後見人の職務は「被成年後見人の財産を守ること」。そのため、家族が親のためを思ってケアしてあげようとしても、その費用を了承しない場合もあります。

被成年後見人の生活費を銀行口座から引き出すだけでも、いちいち成年後見人に確認を取らなければならず、非常に手間がかかるのです。

任意後見契約を結ぶ

そこで、おすすめしたいのが任意後見です。

本人が判断能力のあるうちに任意後見契約を結びます。「任意」という言葉通り、ご自身の財産を任せてもいいと思う人を指名することができます。娘さんや息子さんなど親族と結ぶケースが多いのですが、信頼のできる他人でも構いません。

任意後見契約を結ぶ人を決めたら、契約内容を考えます。この契約を交わしたからと言ってすぐに効力が発生するわけではありません。「判断能力の低下や喪失」の状態であると判断されて初めてこの契約が実行されるので、判断能力がなくなってからどのように管理してほしいかを取り決めます。

内容が決まったら、任意後見契約を締結し、公正証書にします。公正証書は公証人により登記されます。

家族信託契約を結ぶ

家族信託は、委託者(管理を依頼する人)と受託者(依頼された人)との間の契約における契約です。そのため、委託者と受託者の間で内容が決められるのです。

もちろん法律に違反する内容にはできませんが、それぞれの状況に合わせて、内容は変えられます。

その契約の実行時期については、契約を交わした日からでも構いませんし、成年後見制度と同じように「判断能力がないとみなされてから」とすることも可能です。

【参考記事】

家族信託(民事信託)とは?/やっておきたい家族信託(民事信託)~財産を守ってもらうための対策~

上記2つの事例はいずれも家族信託を本人が認知症になる前に導入していればよかった事例だと思います。

専門家に依頼する前には、本人や相続人候補者全員で、任意後見や家族信託についての知識を共有し、それを導入しないことによるリスクや起こりうるトラブルを把握し、関係者全員が納得する形で、進めることが大事だと思います。そのうえで、相続財産や負債などを網羅的に把握すること、相続人の範囲に間違いないか、本人に確認と、戸籍謄本を入手して確認することが必要です。

相続・土地問題のお悩みは「ニーズ・プラス」にお任せください!!

ニーズ・プラスは、東京や千葉、埼玉、神奈川を中心に、数多くの物件を取り扱い、豊富な実績とノウハウを有しています。

相続や土地問題でお困りのお客様ひとりひとりとじっくり向き合い、ご要望をお伺いした上で、内容に沿った最善の解決策をご提案致します。

解決の難しい底地問題は、弊社が地主さんと借地人さんの間を取り持ち、底地にまつわる多様な知識を生かしながら、複雑化してしまった底地トラブルをスムーズに解決へと導きます。

弊社をご利用いただいたお客様からは、「トラブルを円満に解決できてよかった」「難しい取引も、すべてお任せできて安心できた」などと喜ばれております。

相続・土地問題についてのお悩みは、ニーズ・プラスへご相談ください。

ニーズ・プラス専任税理士 監修