空き地は相続か売却か|相続税・固定資産税・譲渡税でわかる最適解

- 公開日

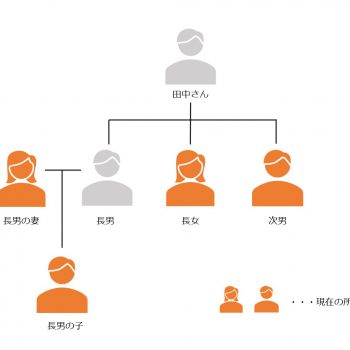

親から相続した空き地、あるいは将来的に相続する予定の土地を前に、「そのまま相続して持ち続けるべきか」「売却して現金化するべきか」で悩む方は少なくありません 。

一見「不動産の方が相続税評価が低く有利」と思いがちですが、未利用のままの空き地は特例が使えず、かえって税負担が重くなるケースもあります 。

この問題を理解するには、相続税評価額・固定資産税・譲渡所得税の3つの視点が不可欠です。特例の有無や放置によるコストの違いを知ることで、後悔しない判断ができるようになります。

「空き地を相続するか売却するか」という判断は、一度決めると後戻りが難しい決断です。

たとえば-

- 空き地を相続すると、税金はいくらかかるのか?

- 固定資産税の負担はどの程度なのか?

- 売却すれば税金は減るのか、それとも損をするのか?

- 放置した場合のリスクは?

本記事を読むことで、こうした不安や疑問を解消し、損を防ぎ、安心できる選択を導きます。ぜひ最後までお読みください。

目次

空き地を相続するときに考えるべき「税金の種類」

空き地を相続する際に真っ先に押さえておきたいのが、「どんな税金が関わってくるのか」という基本的な全体像です。

相続の場面では「相続税」だけに目が行きがちですが、実際には固定資産税や将来の売却時の譲渡所得税まで視野に入れておかないと、後々「想定外の出費」に直面してしまう可能性があります。

ここでは、空き地相続に関わる3つの主要な税金について整理します。

1. 相続税評価額

相続の際、不動産は「相続税評価額」に基づいて課税対象となります。評価方法は大きく分けて以下の通りです。

路線価方式

市街地の道路に面している土地の場合、国税庁が毎年公表する「路線価」に地積(㎡数)を掛けて算出します。

倍率方式

路線価のない地域では、固定資産税評価額に一定の倍率を掛けて算出します。

通常、現金は「額面どおり=100%の評価」とされる一方、不動産は利用状況や形状によって評価が下がることが多く、「現金より土地を持つ方が相続税を抑えられる」と考える人も少なくありません。

しかし、空き地のように“何にも使っていない”状態だと、優遇措置が使えず、結果的に評価額が高止まりしてしまうのです。

2. 固定資産税

相続した土地は、所有している限り毎年「固定資産税」と「都市計画税」がかかります。算定基準は固定資産税評価額で、通常は地価の70%程度が目安です。

特に注意すべきなのは「住宅用地特例」の有無。

- 住宅が建っている土地:評価額が最大1/6まで軽減される

- 更地のままの土地:軽減なし → 高い税負担が続く

つまり、同じ200㎡の土地でも「家が建っているかどうか」で年間数十万円規模の税負担差が出る可能性があります。

3. 譲渡所得税(売却時の税金)

相続した空き地を将来売却する際には「譲渡所得税」が発生します。

計算式は以下の通りです。

譲渡所得 = 売却価格 −(取得費+譲渡費用)

この所得に対して、所有期間が5年超なら「長期譲渡所得」として約20%(所得税15%+住民税5%)の税率が適用されます。所有期間が5年以下だと約39%(所得税30%+住民税9%)の「短期譲渡所得」の税率となります。

※注:実際の税率は、上記に復興特別所得税(所得税額の2.1%)が加算されます。

ただし、空き地の場合は適用できる特例が少なく、居住用財産に認められる「3,000万円特別控除」などは原則として使えません。そのため、“売却しても税金が重い”と感じるケースが少なくないのです。

空き地相続に関わる税金は、大きく分けて「相続税」「固定資産税」「譲渡所得税」の3つ。これらは相互に関連し、「相続時点」「保有中」「売却時」と段階ごとに負担が発生します。特に未利用地は軽減特例が適用されにくいため、“ただ持ち続けるだけで不利になる” 可能性が高いことをまず理解しておくことが重要です。

空き地をそのまま相続した場合のデメリット

「とりあえず空き地はそのまま持っておこう」と考える方は少なくありません。確かに不動産は資産としての安心感がありますが、未利用のまま相続すると税制上の優遇をほとんど受けられず、結果的に“持っているだけで損をする”ケースが多いのです。

ここでは、相続した空き地をそのまま所有する場合に生じる主なデメリットを整理します。

デメリット1.相続税評価で特例が使えない

利用している土地(自宅・事業用・貸付用など)は、「小規模宅地等の特例」などの評価減を受けられます。たとえば、居住用地なら最大80%の減額が認められ、相続税負担を大幅に軽くできます。

一方で、未利用の更地はこうした特例の対象外。つまり、路線価や倍率方式で計算された額がそのまま課税対象となり、評価額が高止まりしてしまいます。

デメリット2. 固定資産税が割高になるケース

空き地を所有している限り、毎年「固定資産税」と「都市計画税」が課税されます。この税金は、土地の固定資産税評価額 × 税率(1.4%程度)で算出されるのが基本です。

しかし、ここで大きな差を生むのが「住宅用地特例」です。

| 土地の状態 | 特例の有無 | 評価額軽減率 | 年間税負担の目安(200㎡の場合) |

|---|---|---|---|

| 住宅が建っている土地 | 適用あり | 最大1/6 | 約10万円前後 |

| 空き地(更地) | 適用なし | — | 約60万円前後 |

同じ広さの土地でも、年間で約50万円、10年間で500万円の差が生じる計算です。

◆事例:更地にしたことで年間数十万円の税負担が増えたケース

ある70代女性は、親から相続した郊外の土地(200㎡・評価額4,000万円)を「更地のまま相続」。「家がない方が固定資産税も安いだろう」と思い込んでいたものの、現実は逆でした。

- 住宅用地特例が外れ、年間固定資産税約60万円

- 10年間で総額600万円超の税負担

- 活用も売却も進まず、結局相続人が二次相続時に再び課税対象に

もし相続直後に古家を残したまま貸家にしていれば、評価額を1/3〜1/6程度に抑えられ、固定資産税を毎年数十万円減らせた可能性がありました。

結果的に、「何も建てない=節税」どころか、“最も税金が高い状態”を10年続けた形になってしまいました。

空き地の固定資産税は、住宅があるかどうかで6倍違うといわれるほど、負担差が大きい項目です。特に地方都市や郊外では、土地価格よりも固定資産税の年間負担がネックになるケースも増えています。

デメリット3.放置リスク(特定空き家認定・近隣トラブル)

税負担に加えて、空き地・空き家を放置することには、金額では測れないリスクが存在します。

代表的なのが、「特定空き家」への指定と、近隣トラブル・法的責任の発生です。

◆特定空き家に指定されるとどうなる?

「空家等対策特別措置法」により、自治体は管理状態が悪い空き家を調査し、倒壊や衛生上の問題がある場合、「特定空き家」として指定します。

指定されると、これまで受けていた住宅用地特例が外れ、固定資産税が最大6倍に増額。さらに、行政から改善命令を受け、従わない場合は「行政代執行(強制解体)」が行われ、その費用は所有者が負担します。

◆行政リスク事例:特定空き家認定で「増税+解体費」を負担

ある地方都市で、築40年以上の空き家を放置していた男性(60代)。雑草やゴミが放置され、屋根の一部が崩落。近隣住民から苦情が入り、自治体が調査。結果、「特定空き家」として認定され、住宅用地特例が外れました。

- それまで年間10万円だった固定資産税が 約60万円に跳ね上がる

- 改善命令を無視した結果、行政代執行により解体費用約300万円を負担

「いつか子どもが戻って住むかも」と先送りしていた判断が、最終的に400万円以上の損失となった事例です。

◆事例解説②:放置された空き地で発生した近隣トラブル

別のケースでは、相続放置された更地に不法投棄が相次ぎ、廃棄物処理に100万円近い費用が発生。さらに雑草の繁茂で害虫が発生し、隣地住民から損害賠償を請求される事態に。

このように、「管理しないリスク」は、税負担を超えて法的責任にも発展します。

税務上の損失は数字で見えますが、放置リスクは「発生してからでは遅い」性質のもの。特に親世代の相続から10年、20年と経過した土地ほど、「誰も管理しない」=リスクの温床になりやすいのです。

売却して現金化した場合の税金とメリット

空き地を「そのまま相続して保有」する場合にデメリットが多い一方で、早めに売却して現金化する選択肢には大きなメリットもあります。

ただし、売却時には「譲渡所得税」が課税されるため、税制の仕組みを正しく理解しておくことが重要です。ここでは、売却時の税金の基本と、現金化によって得られる安心感について整理します。

譲渡所得税の仕組み

相続した土地を売却すると、その利益(譲渡所得)に対して「譲渡所得税」がかかります。

計算式は以下の通りです。

そして、この譲渡所得に対して所有期間によって税率が変わるのがポイントです。

| 区分 | 所有期間 | 税率(所得税+住民税) |

|---|---|---|

| 短期譲渡所得 | 5年以下 | 約39% |

| 長期譲渡所得 | 5年超 | 約20% |

適用できる特例(居住用3,000万円控除/空き家特例など)

土地を売却する際は、使える特例があるかどうかで税負担が大きく変わります。

以下は代表的なケースを比較したものです。

| 土地の状態 | 適用できる特例 | 控除額・効果 | 税負担の目安 |

|---|---|---|---|

| 被相続人の自宅を売却 (空き家特例対象) | 相続空き家3,000万円控除 | 最大3,000万円控除 | 実質ほぼ非課税も可能 |

| 自宅として住んでいた 土地を売却 | 居住用財産3,000万円控除 | 最大3,000万円控除 | 税金を大幅軽減 |

| 事業用地を買い替え | 事業用資産の買換特例 | 課税の繰り延べが可能 | 一時的な課税回避 |

| 未利用の更地を売却 | —(特例なし) | — | 課税フル負担(約20%) |

たとえば、相続した空き家を3,000万円で売却し、空き家特例の条件を満たした場合-

「3,000万円 − 3,000万円(控除)= 0円」なので、譲渡所得税はゼロになります。

◆補足:売却時の重要な特例-取得費加算の特例

相続した不動産を、相続開始から3年10ヶ月以内に売却した場合、「相続税の取得費加算の特例」が適用可能です。

この特例を活用すると、売却した土地に対応する相続税額の一部を、売却時の「取得費」に含められます。取得費が増えることで譲渡所得が減り、結果として譲渡所得税の大幅な軽減につながります。

資金化することで得られる安心感

空き地を売却して現金化する最大のメリットは、資産を“使える形”に変えられることです。税金の軽減だけでなく、相続人間のトラブル防止や老後資金の確保など、「心理的な安心感」が大きく異なります。

◆メリット①:相続人同士で平等に分けやすい

不動産は分割が難しく、「誰がどの土地を相続するか」で揉めるケースが多いもの。しかし、売却して現金にすれば、単純明快に「人数で割る」ことが可能です。

たとえば、4,000万円の土地を3人で相続する場合、現物のままだと分け方を巡ってトラブルになりがちですが、売却すれば単純に 4,000万円 ÷ 3人 = 約1,333万円ずつに分けられます。

◆メリット②:固定資産税などのランニングコストがゼロになる

相続した土地を保有し続ける限り、固定資産税・草刈り・管理費などの維持コストが毎年発生します。

- 空き地(200㎡)の固定資産税:約50〜60万円/年

- 草刈り・管理・清掃費用:約10万円/年→ 合計:年間約70万円の固定費

仮に10年間放置すれば、約700万円のキャッシュアウトです。売却すれば、この支出を完全にゼロにできるだけでなく、その資金を老後や子の教育費などに充てることもできます。

◆メリット③:資産の使い道が広がる(ライフプランの柔軟性)

不動産は「持っているだけ」では現金が動かない資産です。しかし、売却によって得た現金は、将来設計に合わせて投資・生活資金・介護準備など、自在に使える“生きた資産”に変わります。

たとえば、4,000万円の土地を売却し、譲渡税・諸経費を差し引いて手取り3,200万円を得た場合:

- 1,000万円を老後の生活費に

- 1,000万円を金融資産として運用

- 1,200万円を子や孫の教育資金・住宅支援に

といった形で、「守る資産」から「活かす資産」へ転換できます。

◆事例解説:空き家売却で「税ゼロ+資金余裕」を得た例

埼玉県在住の70代女性のケース。夫の相続で得た空き家を5年放置していたが、維持費や固定資産税に悩み、思い切って売却を決断。

- 売却価格:2,800万円

- 空き家特例(3,000万円控除)を適用

- 譲渡所得税:ゼロ円

- 固定資産税(年15万円 × 5年)からも解放

売却後は、手元に残った資金で子ども夫婦の住宅資金を一部援助し、「心理的にも肩の荷が下りた」と話しています。まさに「現金化=資産の再生」という好例です。

資産を「現金化」するというと、“資産を手放す”というネガティブな印象を持たれがちですが、

実際には「資産を活かせる状態に戻す」という極めて前向きな選択です。

特に相続土地のように維持コストや税金が重い資産は、早めの資金化が“守りの戦略”になります。

【比較】空き地を相続 vs 売却で税負担はどう変わる?

「空き地を相続して持ち続ける」のと、「売却して現金化する」のでは、実際どのくらい税負担に差が出るのか。

ここでは、典型的な事例をもとに、数字でわかる税コストの比較シミュレーションを行います。

単に税額を比べるだけでなく、「10年間の放置コスト」や「売却タイミングの損得」までを具体的に見ていきましょう。

シミュレーションの前提条件

今回の比較では、以下の条件を設定します。条件を明確にしておくことで、数字の根拠とリアリティを持たせます。

- 相続する土地:路線価評価 3,000万円

- 相続税率:20%(中位層の課税ケースを想定)

- 固定資産税:評価額の約1.5%(都市計画税を含む目安)

- 保有期間:10年間

- 売却価格:3,000万円(価格変動なしと仮定)

- 譲渡所得税率:20%(長期譲渡の場合)

この前提をもとに、「相続して10年保有」と「相続後すぐ売却」の2ケースを比較します。

ケース①:空き地をそのまま相続して10年間保有

「とりあえず相続しておこう」と考える方が多いのがこのパターンです。

一見リスクが少ないように見えますが、実際には税金の“トリプルパンチ”を受ける構造になっています。

- 相続税:3,000万円 × 20% = 600万円

- 固定資産税:年間45万円 × 10年 = 450万円

- 譲渡所得税(将来売却時):3,000万円 × 20% = 600万円

合計税負担は約1,650万円。

このほかにも、雑草の管理や除草費など年5万円前後がかかるとすれば、10年間で50万円の出費。トータルでは1,700万円超の“見えない損失”になります。

ケース②:相続直後に売却して現金化

一方、相続後すぐに売却した場合。

特例が使えない更地でも、早期に手放すことで「保有期間中の固定費」を丸ごとカットできます。

固定資産税を払わずに済むだけで、10年間保有した場合よりも500万円以上の差が出ます。また、売却後はその資金を老後や相続税納付に充てられるため、「安心資金」を早期に確保できるメリットも大きいです。

比較結果のまとめ

上記2ケースを一覧で整理すると、違いは一目瞭然です。

| 比較項目 | ケース①:10年保有 | ケース②:相続直後に売却 | 差額 |

|---|---|---|---|

| 相続税 | 600万円 | 600万円 | — |

| 固定資産税 | 450万円 | 0円 | ▲450万円 |

| 譲渡所得税 | 600万円 | 600万円 | — |

| 管理費(草刈・清掃など) | 50万円 | 0円 | ▲50万円 |

| 合計負担額 | 1,700万円 | 1,200万円 | ▲500万円 |

つまり、「何もせず持ち続ける」と500万円以上の差が生まれる計算です。しかもこれは「税金と管理費だけ」を考慮した場合。もしその間に土地の価格が下落すれば、実際の損失はさらに大きくなります。

比較で見えた結論:空き地は「持つより動かす」が得

空き地を「とりあえず相続して持ち続ける」選択は、見た目以上にコストが重くなりがちです。税金・管理費・市場価値の下落を含めると、10年で数百万円単位の差が生まれます。

一方、相続後に早めの売却を検討すれば、

- 固定資産税などの維持コストを回避できる

- 手元資金を確保して将来の不安を減らせる

- 売却タイミング次第では税金を抑えられる

という三重のメリットが得られます。

つまり、「空き地をどうするか」は感情ではなく、数字で冷静に判断すべきテーマなのです。

空き地を放置してしまった場合のリスク事例

「使っていない土地だし、特に害もないから放っておいても大丈夫だろう」—そう考えている方は少なくありません。

しかし現実には、空き地を放置することで発生するリスクは税金以外にも多岐にわたります。

行政対応・近隣トラブル・地価下落・処分コスト増…。

このセクションでは、空き地放置が招く“見えない損失”を事例とともに詳しく見ていきましょう。

1.行政リスク:特定空き家指定・行政代執行の事例

最も深刻なリスクが「特定空き家」への指定です。空き地・空き家の管理が不十分な場合、自治体が現地調査を行い、危険や衛生上の問題が確認されると指定を受けます。

指定されるとどうなるか?これまで適用されていた住宅用地特例(固定資産税1/6軽減)が外れ、税額が最大6倍になります。

さらに改善命令を無視すれば、行政による「強制解体(行政代執行)」が行われ、その費用は所有者に請求されます。

◆事例:強制解体で400万円以上の負担に

特定空き家による行政代執行の典型事例です。相続したまま10年以上放置された木造住宅が老朽化し、屋根が一部崩落。自治体が「特定空き家」と認定し、所有者に改善命令を出しました。

しかし所有者は遠方在住で対応が遅れたため、行政代執行により解体。

- 解体費用:約320万円

- 固定資産税の増額分(1/6特例解除後・3年分):約90万円

- 合計:約410万円の実費負担

結果、放置が“自費解体+増税”を招いた形です。

◆事例:売却が遅れて“買い叩かれた”例

東京都郊外のBさんは、相続した土地を「様子を見よう」とそのまま10年間放置。雑草や近隣苦情が増え、清掃をしてから売却活動を開始したものの、購入希望者から「管理が行き届いていない」と指摘され、当初想定より 500万円安い2,500万円で成約しました。

結果、10年間で

- 地価下落:▲500万円

- 固定資産税:▲400万円

- 清掃・測量費:▲50万円

合計:約950万円の損失。

「何もしていなかった10年」が、実際には“支払い続けた10年”になってしまった例です。

2.経済リスク:固定資産税・地価下落・処分費用の増大

空き地を放置する最大の経済的損失は、価値の下落と維持コストの増加です。特に地方都市では、空き地の増加で供給過多が進み、毎年1〜3%の地価下落が起きています。

たとえば、相続時3,000万円の土地でも、10年後には

- 3,000万円 ×(1−0.02)¹⁰ ≒ 約2,440万円

- 10年間で約560万円の評価減となります

そこに固定資産税(年間40万円)を10年支払い続けると、実質的な損失額は約1,000万円超に…。

加えて、時間が経つほどに「売りにくくなる」現実もあります。放置期間が長いほど雑草や越境樹木、埋設物などの問題が増え、買主側が敬遠するためです。不動産会社の調査では、放置年数が5年以上の土地は成約率が半減するとのデータもあります。

3.社会的リスク:近隣トラブル・管理不全による損害賠償

空き地や空き家を放置すると、地域との関係悪化や法的トラブルに発展することもあります。雑草や倒木の放置、不法投棄などで近隣住民から苦情が入り、最悪の場合は「損害賠償請求」を受ける可能性もあります。

◆事例:雑草放置で隣地の排水溝が詰まり損害賠償

空き地の放置が招く典型的な近隣トラブルの事例です。空き地の雑草が繁茂し、隣家の排水溝に根が入り込み水が逆流。室内が浸水し、修理費用約80万円を空き地所有者が賠償する結果となりました。

また、管理不全の土地に不法投棄が発生し、撤去費用を負担したケースもあります。一度悪質業者に目をつけられると、不法投棄の“連鎖”が起きることも珍しくありません。

このように、空き地を放置すると、税負担だけでなく、社会的信用・人間関係のリスクにも波及します。

「使っていない土地だから関係ない」では済まされないのが現実です。

4.ケーススタディ:放置10年で総額〇〇万円の損失になった例

ここで、これまでのリスクをすべて合算したシミュレーションを見てみましょう。

| 項目 | 負担額 | 内容 |

|---|---|---|

| 固定資産税 | 約400万円 | 年間40万円×10年 |

| 地価下落 | 約560万円 | 年2%下落×10年 |

| 管理・除草費 | 約50万円 | 年5万円×10年 |

| 不法投棄・清掃費 | 約30万円 | 数回の対応費用 |

| 合計損失 | 約1,040万円 | — |

結果、何もしていないつもりが、10年で1,000万円以上の損失。しかもこの中には、将来売却時にかかる譲渡所得税(約600万円)すら含まれていません。放置の代償は、想像以上に重いことがわかります。

5.放置=リスクの累積、早期判断が最良の防御

「空き地を放置する」という選択は、見た目には“何もしていない”ようで、実際には税・費用・責任の累積リスクを抱える行為です。

放置がもたらす主な影響を整理すると、次の通りです。まとめてみましょう。

- 税務リスク:特例が外れて税金6倍、行政代執行による強制解体

- 経済リスク:固定資産税+地価下落で実質損失1,000万円超

- 社会的リスク:近隣トラブル・損害賠償など法的責任化

- 心理的リスク:「心の負担」「家族への継承不安」が続く

結局のところ、「空き地を放置する=損失を積み上げる行為」です。つまり、“何もしない”ことが最もリスクの高い選択肢だといえます。

相続後に取るべき3つの選択肢

ここまで、空き地を「そのまま相続した場合の負担」や「放置によるリスク」を見てきました。では、実際に空き地を相続した後、どのように行動すれば損を防ぎ、資産を守れるのか?結論から言えば、取るべき道は3つに整理できます。

選択肢①:活用する(貸す・建てる・運用する)

最初の選択肢は、「土地を活かして収益を生む」方向です。活用にはさまざまな方法がありますが、いずれも「課税評価を下げつつ収入を得る」点が共通しています。

たとえば、次のようなパターンがあります。

月極駐車場として貸す

初期費用が少なく、需要が安定。ただし舗装や整地に100〜200万円ほどのコストがかかります。

トランクルームなどのコンテナ貸し

狭小地・変形地にも向くが、設置許可と保険対応が必要です。

賃貸住宅を建てて貸す

長期的な家賃収入が見込めるが、建築費・空室リスクを考慮する必要あり。

太陽光発電用地に貸す

地方の土地なら選択肢として有効。20年間の固定収入が見込める場合も。

ポイントは、「土地を動かす=税金の軽減にもつながる」ということ。貸付地にすれば相続税評価が約20〜30%減額され、固定資産税の軽減効果も期待できます。

◆事例:更地を駐車場に変えた例

名古屋市郊外のCさん(60代男性)は、相続した空き地(150㎡)をそのまま保有していました。年間約30万円の固定資産税に悩み、思い切って月極駐車場(6台分)に転用。

- 整地・舗装費:120万円

- 月額駐車料金:1台1万円 × 6台 = 6万円/月 → 年間72万円の収入に

結果、固定資産税をまかなえるだけでなく、年間40万円の純収入を得られるようになりました。「使わない土地」から「稼ぐ土地」へ—発想の転換が功を奏したケースです。

選択肢②:売却する(現金化して再活用)

2つ目の選択肢は、売却による資金化。これは「固定費を断ち切り、資産を流動化する」という点で、最もシンプルかつ効果的な選択肢です。

売却の際は、以下の点を意識することで「損を防ぐ売り方」が可能になります。

まずは、流れをつかむために基本ステップを整理します。

- 査定を複数社で取る(相場観を把握)

- 更地 or 建物付き、どちらで売るか検討

- 特例(居住用・空き家3,000万円控除)を確認

- 譲渡税・仲介手数料・解体費を試算

- 売却後の資金用途を明確化(老後・教育・運用など)

単に“売る”ではなく、「売却をゴールではなくスタート」と捉えることが大切です。

現金化した資金を次の資産形成や家族支援に使うことで、“動かした資産が新しい価値を生む”流れを作れます。

◆事例:相続空き家を「空き家特例」で実質非課税に

埼玉県のDさん(70代女性)は、夫の遺産として古い木造住宅を相続。空き家のまま3年が経過し、税金負担が重くなっていました。そこで不動産会社の提案を受け、空き家特例(3,000万円控除)を活用して売却しました。

- 売却価格:2,800万円

- 譲渡所得:2,800万円 − 3,000万円(特例控除)= 0円

- 結果:譲渡所得税ゼロ

売却資金は生活資金と子の教育援助に活用。「資金面だけでなく、精神的にも肩の荷が下りた」と語っています。

選択肢③:専門家に相談する(早期判断が最大の節税)

3つ目は、早めに専門家へ相談すること。税金・不動産・法務の観点が複雑に絡むため、判断を誤ると数百万円単位の差が出ることもあります。

特に相談すべき専門家は次の3つです。ここでは、単なるリストではなく、どのタイミングで相談すべきかも併せて整理します。

- 税理士:相続税評価・特例・譲渡税などの試算段階で相談

- 專門の不動産会社:売却・活用を検討し始めた段階で査定を依頼

- 司法書士・行政書士:登記・遺産分割協議書の作成時に関与

例えば、「相続登記をしていない」「土地が共有名義のまま」などのケースでは、売却や貸出が法的にできないことがあります。こうした“相続の落とし穴”を防ぐ意味でも、早期相談は有効です。

◆事例:相談が早かったことで300万円得した例

福岡県のEさんは、父の死後に相続した土地について税理士に相談。「相続から3年以内なら空き家特例が使える」との助言を受け、売却を前倒しして譲渡所得税を300万円軽減できました。

もし1年遅れていれば特例期間が切れ、非課税が適用できなかったところでした。このように、情報の早期入手=そのまま節税になるケースは珍しくありません。

動かす・売る・相談するが、損を防ぐ3原則

ここまでの3つの選択肢を整理すると、空き地を“放置しない”ための最小限かつ効果的なアクションは次の通りです。

- 活用する:貸地・駐車場など、土地を「動かす」ことで評価を下げ、収益を得る

- 売却する:維持費を断ち、資産を現金化して再投資・活用する

- 相談する:税・法・市場のプロに早期相談して最適な判断を行う

結局のところ、空き地の問題は“持ち続けるかどうか”ではなく、「いつ・どう動くか」を決めるかどうかにかかっています。早めの行動こそが、結果的に家族と資産を守る最大の防御策です。

まとめ|空き地は「持つ」より「動かす」判断が未来を守る

空き地の相続や売却をめぐる悩みは、実は「時間」と「判断の遅れ」によって大きく損益が変わる問題です。

空き地を動かすとは、「手放す」ことではなく、“減る資産を、活かせる資産に変える”前向きな行動です。たとえば売却資金を老後や教育費に回す、駐車場や貸地として収益源に変えるなど、土地を「自分と家族の未来を支える資産」に再生する選択ができます。

空き地は、動かせば価値になる。放置すれば、負債になる

いま、固定資産税の通知を見返す、登記を確認する、査定を取る—その小さな一歩が、損失を防ぎ、資産を守る最良のスタートです。“あとで”ではなく、“いま”が決断のタイミングです。

底地・借地借家・相続問題でお悩みの時は、ニーズ・プラスにお任せください!

ニーズ・プラスは、東京や千葉、埼玉、神奈川を中心に、数多くの物件を取り扱い、豊富な実績とノウハウを有している不動産コンサルティング会社です。

底地・借地借家・相続問題でお困りの地主さんや大家さんとじっくり向き合い、ご要望をお伺いしたうえで、ご希望に沿った最善の解決策をご提案します。

弊社をご利用いただいたお客様からは、「トラブルを円満に解決できてよかった」「難しい取引も、すべてお任せできて安心できた」などの声をいただいております。

底地・借地借家・相続問題についてのお悩みは、ぜひニーズ・プラスへご相談ください。